国际金价开市收市时间_国际金价什么时候收盘

1.贵金属交易规则

2.现货黄金的交易规则有哪些?

3.国际黄金市场的国际市场

贵金属交易规则

贵金属交易规则:

1、5天24小时交易:黄金现货交易每周5天、每天24小时均开市,均可进行交易。相比较热门的T+D、期货,股票等交易,时间更长,更方便交易者灵活安排。

2、保证金交易:现货黄金交易实行保证金制度,一般杠杆较高,很多交易商提供100:1的杠杆。意味着交易者可以利用杠杆功能将资金"放大"来交易。由于有了杠杆,对交易者的资金门槛要求相对较低。

贵金属交易指投资人在对贵金属市场看好的情况下,低买高卖赚取差价的过程。

定义

也可以是在不看好经济前景的情况下所取的一种避险手段,以实现资产的保值增值。由于世界上的贵金属储量是一定的,所以贵金属可以作为一种保值的工具。因此贵金属有很好的避险功能,可以用来对抗通货膨胀;同时黄金世界通行,在市场上很难被操控,不易造成崩盘的现象;更没有折旧的问题,一周五天可以进行24小时交易,让投资者有更多的投资机会。

特点介绍

5天24小时交易

黄金现货交易每周5天、每天24小时均开市,均可进行交易。相比较热门的T+D、期货,股票等交易,时间更长,更方便交易者灵活安排。

保证金交易

现货黄金交易实行保证金制度,一般杠杆较高,很多交易商提供100:1的杠杆。意味着交易者可以利用杠杆功能将资金"放大"来交易。由于有了杠杆,对交易者的资金门槛要求相对较低。例如,当黄金价格是每盎司$1300,那么在100:1的杠杆下,交易1盎司的现货黄金,只约需要$10的保证金。当然,保证金杠杆是一把“双刃剑”,它可以增加盈利机会,也能放大亏损风险。

双向交易,永远能找到“牛市”

与纸黄金、实物的交易不同,黄金现货交易的特点之一是交易者无论在“金价上涨”还是“金价下跌”的情况下,都拥有交易机会。

零手续费

黄金现货交易一般不收手续费佣金。交易商从买、卖点差中获利。

现货黄金的交易规则有哪些?

1、美元计价:现货黄金又被称为伦敦金或者国际黄金,是以美元计价的产品,计量单位为盎司,交易单位是手,每手现货黄金固定为100盎司。

2、24小时交易:香港黄金市场、纽约黄金市场、伦敦黄金市场、芝加哥黄金市场和苏黎世黄金市场等亚洲、欧洲与美洲主要的交易市场形成了完整的世界黄金市场,全球投资者24小时均可参与黄金交易。

3、T+0交易:不同于金融市场大部分投资产品只能T+1交易,现货黄金是少有的T+0交易产品之一,只要市场有行情,投资者可即买即卖,灵活投资。

4、保证金杠杆交易:投资者可以根据自己对国际黄金价格未来变动的判断,向提供一部分的资金作为保证金,就可以超出自己拥有的资金力量进行大宗交易。如果现货黄金的交易杠杆为1:100,那么投资者买卖一手现货黄金需要1000美元保证金,利用保证金以小博大,提高资金利用率,以更低的成本在市场上获得更大的利润。

5、双向交易:只要黄金市场出现行情波动,不管金价上涨还是下跌,投资者都有做单获利的机会,简单来说就是买涨买跌都有机会赚。

6、无庄家操控:全球黄金交易市场上每天的交易量庞大,投资者数量众多,因此没有国家或者财团可以操控黄金市场,大大提高了黄金交易的公正性和透明性,投资者都能在市场上获得平等的投资机会。

国际黄金市场的国际市场

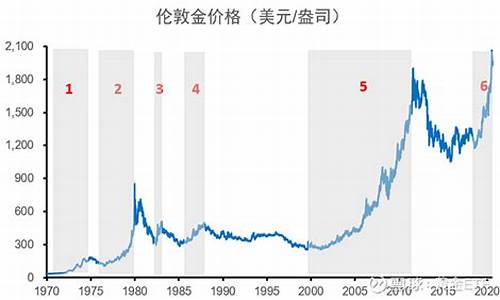

伦敦黄金市场历史达300年之久,也是世界主要现货市场、现时世界上最大的现货黄金市场,由5 家大黄金交易公司组成。二次世界大战前,黄金交易的数量巨大,约占全世界经营量的80%,是世界上唯一可以成吨买黄金的市场。最大的特点是没有一个固定之。 由于伦敦金市没有固定之交易场所,亦即随时随地均可交易。投资者需要注意的是[本地伦敦金]是指世界各地没有固定交易场所或交易时间的黄金交易,并非要到伦敦进行买卖或交收。相对于美国之期金,这种形式被称为“现货黄金”。

二次大战后,英国的政治、经济地位下降,经济尚未恢复,英镑大幅度贬值,黄金市场大大超过国际货币基金组织规定的35 美元1 盎司的黄金官价,英国被迫实行外汇管制,伦敦黄金市场也因此关闭。进入50 年代后,英国和世界各国经济都趋于好转;1954 年,伦敦黄金市场重新开放。1960 年,第一次美元危机爆发,伦敦黄金市场价格上涨到每盎司41.50 美元,美、英、法等8 国组成“黄金总库”,以维持金价。1968 年,美元危机再度兴起,形成抢购黄金风潮,仅半个月内,英国的黄金储备就流失14 亿美元,“黄金总库”也无力维持金价,被迫实行黄金双价制。19 年10 月,英国废除了全部外汇管制,英国居民可以自由买卖黄金,伦敦黄金市场现在虽然不是世界最大的黄金市场,但仍不失为世界主要的黄金现货交易市场,其价格变化,被看作国际黄金市场价格的晴雨表。

伦敦黄金市场交易的黄金数量巨大,多用批发交易。该市场现货交易由美元计价,期货交易为英镑计价。

在夏季,伦敦黄金的开市时间为北京时间下午3:30至子夜12:00收市,冬季为下午4:00至翌日凌晨1:00。 苏黎世黄金市场是二次世界大战后发展起来的世界性黄金自由市场。它以瑞士三大银行为中心,联合经营黄金。与伦敦金商不同的是,他们不但充当经纪人,还掌握大量黄金储备进行黄金交易。瑞士是著名的西方各国的资金庇护所,每逢国际政治局势发生动荡或货币金融市场发生波动时,各地大量游资纷纷涌向瑞士,购金保值或从事投机活动。加之,瑞士利率低,持有的黄金可以列为现金项目,市场交易没有任何限制,其业务发展趋势,已成为世界最大的黄金现货交易中心。

苏黎世金市没有正式组织结构,由瑞士三大银行:瑞士银行、瑞士信贷银行和瑞士联合银行负责清算结账。苏黎世黄金总库就是建立在上述三大银行的非正式协商基础上,不受管辖。三大银行除了是现货黄金的交易市场,同时银行亦会参与黄金的投资性买卖活动。苏黎世黄金市场在每个交易日任一特定时间,根据共需状况定立当日交易金价,这个价格就是苏黎世的黄金官价。全日金价在此基础上波动,不受涨停跌版限制。 纽约黄金市场是目前世界上最大的黄金期货市场。每年有2/3 的黄金期货契约在纽约成交,但交易水分很大,投机活动充斥整个市场。纽约黄金市场的发展历史很短,但发展速度相当快。14 年在纽约商品黄金交易开业之初时,每月黄金买卖数量不超过4 万笔,而到16 年初,每月成交数达50 万笔。17 年底,每月上升到100 万笔。19 年上升到每月650 万笔。1981 年每月成交数达1040 万笔,日交易量达30000—40000 笔,成交额约70吨黄金。1980 年,纽约黄金市场交易量达8 亿盎司,约25000 吨黄金,而世界黄金供应量每年只有1700 吨。

纽约黄金市场的建立和发展,使得世界黄金市场的格局发生了重大变化:一方面促进了纽约黄金市场的发展,另一方面,纽约黄金期货市场巨大的交易量,使伦敦黄金市场的每日定价制的权威受到影响,有时还不如纽约黄金市场的定价更具适合性。

纽约黄金市场的成交月分均以双数之月分;一般而言,较远期月分之金价水位较高,同时成交亦较少。在纽约商品交易的黄金产品包括:黄金期货、迷你期货,黄金基金和黄金期权。由于纽约期金市场由大型的对冲基金及机构为主,庞大的交易量吸引各方的投资者加入,做成纽约黄金市场具有极高的市场流动性。

在夏季,纽约期金的开市时间为北京时间晚上8:20至翌日凌晨2:30收市,冬季为晚上9:20至翌日凌晨 3:30。 香港黄金市场已有70 多年的历史。从20 世纪60 年代开始,香港黄金市场已发展成世界主要的黄金交易中心。1987 年黄金进口总值达186 亿港元,比1986 年增加了273.5%,同期黄金成交额由1231 亿港元上升到3714 亿港元,升幅高达300%。

香港黄金市场可分为:

(1)主体市场,以集资为主的金银贸易市场,以港元计价。

(2)无形市场,以伦敦经营方式,通过电讯成交。

(3)期货市场,按纽约、芝加哥方式交易,美元计价。香港黄金市场的黄金买卖集中在香港金银贸易场进行。由于香港时间凌晨2 时30 分至3 时这段时间正值世界其他黄金市场休市之际,欲继续进行黄金买卖交易者,就必须到香港黄金市场,加之香港黄金市场无外汇管制等客观有利条件,使香港黄金市场迅速发展,现已成为世界四大黄金市场之一。

亚洲区最主要的黄金市场,香港市场每日报价均被其它交易市场密切关注。在国际社会,香港黄金市场正好填补了纽约及芝加哥市场收市及伦敦市场开市前的空挡,成为国际黄金市场不可分离的一环。香港除了推行自由外汇政策外,更具备完善的财务及通信服务,是中外经贸交流的最好桥梁。对国内投资者而言,香港是投资黄金的不二之选。

在2011年12月5日,金银业贸易场更新交易时间为:

公开叫价产品交易时间:上午9时-中午12时;下午2时-下午5时;

电子交易产品交易时段:上午8时正至翌日凌晨3时30分(包括周六凌晨)。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。