股市金价趋势2022年_股市金价趋势2022年最新消息

1.目前黄金价格是上涨还是下跌呢?

2.2022年10月份影响美股涨跌有哪些

目前黄金价格是上涨还是下跌呢?

目前国际现货黄金价格大概是1770美元每盎司(大约是402元人民币每克),这个价格相对于2020年8月份最高峰时期的2074美元而言,已经有了较大幅度的下滑。

但跟2019年相比,这个价格仍然是处于比较高的位置的。

在疫情发生之前的2019年,在2019年5月份的时候,国际黄金价格只有1280美元左右,相当于现在的黄金价格比2019年最低的时候高出了490美元左右,涨幅达到38%以上。

那未来国际黄金价格会上涨还是下跌呢?

从短期来看国际黄金价格仍然有可能继续维持在高位,至少在未来半年之内,国际黄金价格仍然可能有可能继续维持在1600美元到1800美元之间。

而国际黄金价格之所以会持续维持在高位,这里面最直接的原因是受美联储的影响,按照美联储的政策走向来看,未来美联储仍然有可能继续保持相对宽松的货币政策,加息预期进一步延后。

一旦美联储继续保持宽松的货币政策,这意味着美元就不可能有太大幅度的升值,而美元跟黄金的走势是相反的,美元疲软黄金价格就会上升,相反美元指数上升,黄金价格就会下降。

这意味着短期之内,黄金价格仍然有可能继续维持目前的状态。

但从长期来看黄金价格有很大的概率会下跌。

这一轮黄金价格已经持续涨了一年多,虽然从2020年8月份之后有所下跌,但基本上也是起起伏伏,目前仍然维持在1770美元的高位。

但从长期来看,黄金缺乏上涨的动力。

因为随着全球疫情逐渐得到缓解,有越来越多的国家生产生活恢复到正常的状态。

过去一年多时间,为了拯救股市以及刺激经济,很多国家都取了相对宽松货币政策,结果导致全球流动性增加,全球通胀压力进一步加大。

特别是对美国来说,到2021年底,他们的通胀预期有可能达到5%左右,如果美国通胀预期进一步增加,美联储就不得不收紧货币政策,到2022年甚至有可能加息。

另外随着全球经济的不断地恢复,全球各国也会逐渐收紧银根,目前已经有个别国家开始加息,预计到2022年下半年,全球的流动性会逐渐收紧,美联储的货币政策也有可能跟着收紧,到时美元指数就会上升,对应的大家对美元的需求会增加,对黄金的需求会下降。

而且在全球经济不断恢复到常态化背景下,资本的避险情绪会下降,这时候对黄金的需求也会进一步下降。

所以预计2022年下半年之后,黄金价格有很大的概率会下跌,保守估计有可能会下跌到1500美元以下。

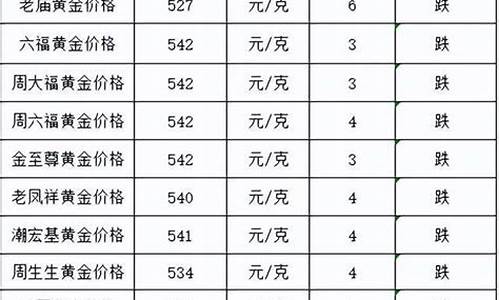

我们再来看一下国内实体店的黄金价格。

目前国内金店的价格跟国际黄金价格并不完全等同,实际上金店的价格明显会比黄金现货高出很多。

目前很多金店都是一口价,而不是按克计算,而金店之所以这样报价价,因为黄金首饰除了金本身的成本之外,他们还有各种各样的成本,包括加工成本,设计成本,租金成本,人工成本,营销成本等等,把这些成本加在内,实际上金店的价格会比国际黄金价格高出不少。

从各大金店的实际报价来看,目前金店的黄金价格大概在473元左右每克,这个价格要比国际黄金现货价格高出70元左右每克。

而且这个价格相对来说还是比较高的,因为前两年在黄金比较低的时候,很多金店的价格都只有300元左右每克。

按照目前国际黄金价格的走势来看,预计未来一段时间金店的价格仍然有可能继续维持在450元到480元之间。

但从长期来看,随着国际黄金价格的不断下跌,国内实体店金价的价格也会相应地下跌,我们不排除未来一两年之内金价有可能回落到300元左右每克。

2022年10月份影响美股涨跌有哪些

本周第一个交易日,海外变盘。

美国股市新季度伊始大幅走高:道琼斯指数涨2.7%,至29490.89点;标普500指数上涨2.6%,至3678.43点;纳斯达克指数上涨2.3%,至10815.43点。标普500指数和纳斯达克指数都创下了自2009年以来最佳季度首日表现。

(资料仅供参考)

比特币上涨1.86%,至19589.94美元,打破了四个交易日的连跌纪录。

布伦特原油上涨4.4%,至每桶88.86美元(市场猜测石油生产大国可能很快宣布减产)。

在债券市场,基准10年期美国国债收益率从上周五的3.802%下降到3.650%(今年首次下跌多达26个基点,也是过去10年中的第二次)。

金价上涨2%,一度突破1700美元。

美元对离岸人民币触及7.0901的日低(中国央行可以松一口气)- 美元指数下跌至111.5水平。

简而言之,除了美元下跌,其他一切都在上涨。之前在9月抛售的市场,全部经历上涨。

在本轮上涨背后,有三个变盘:

1、英国放弃减税(推动英镑走高,压低美元)

英国财政大臣夸西·克沃滕当天发表声明,宣布将放弃此前提出的取消45%最高所得税税率的。克沃滕发表声明后,英镑对美元汇率随即上升。

2、美国制造业数据疲软(坏消息成了好消息)

9月份ISM制造业指数从52.8降至两年低点50.9(低于市场预期的52.2),新订单和就业指标均跌破50的荣枯分界线。

“坏消息”对市场来说意味着“好消息”,美联储不必如此激进的加息。

另外,从分项数据看,通胀出现回落迹象——新订单萎缩,工厂出厂价连续六个月下降,支付价格的通胀指标也下降至51.7(预期 51.9,前值 52.5)。暗示美联储用来对抗通胀的利率上升可能已经软化了对商品的需求。当前的风险是经济放缓,利率下降,而不是因为通胀飙升而利率上升,这是个好消息。

经济数据表明美联储加息正在产生后果。

3、美联储激进加息减少(终点利率预期下降至4.46%)

交易员下调了对美联储加息的,美联储会期对应的2023年初互换价格大幅下降。3月份会议对应的互换利率一度下降15.5个基点;尾盘跌8个基点,表明明年政策利率峰值4.46%,而最近曾预计超过4.60%。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。