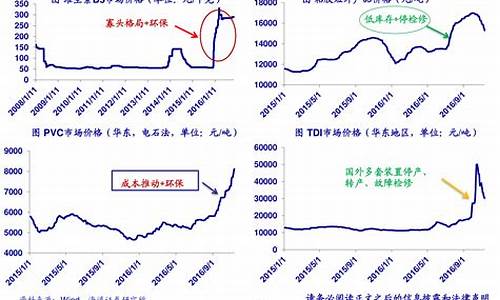

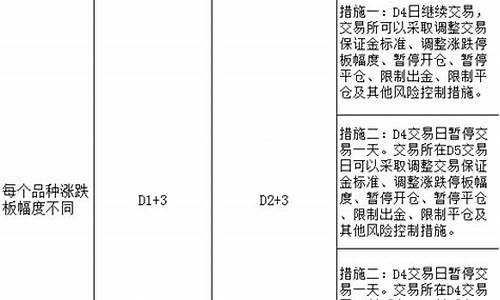

油价调整金投网_油价交易所投保扩板

1.期货经典战役东航期油套保巨亏

2.汽油需求的价格弹性为0.5。最近原油价格的上涨 交易量下降了5%。解释市场价格上涨或下跌了多少%?

3.原油价格与汽油价格的关系是什么

期货经典战役东航期油套保巨亏

一、背景

2003年,东航开始通过场外市场与多家投行和外资银行签订一系列价格不同的结构性期权合约来进行航油的套期保值,在油价持续上涨之时,其收益可观。2007年,东航航油套保收益达到投资收益的62.23%。东航在2008年扩大了航油套保的规模。全年航油套保量占耗油量的35.9%。但随着全球金融危机的加剧,下半年国际油价的直线下跌使套保合约中潜在的风险不断暴露:自三季报透露其套保亏损2.71亿元之后,东航的亏损数额如雪球一般越滚越大——47亿、50亿,直2008年12月31日。亏损达到62亿元。

二、期油套保策略

东航2008年半年报披露,“公司在2008年6月30日签订的航油期权合约是以每桶62.35美元至150美元的价格购买航油约1135万桶。并以每桶72.35美元至200美元的价格出售航油约300万桶,此等合约将于2008年至2011年间到期。”东航与多家国际大投行签署了类似的合约,可能每月一份,而每月的期权行权价格都不尽相同。为了策略分析过程较为明晰.设:1,东航只与高盛签订了期权合约;2,期权行权价格为年报披露的组合期权价格端值。

受高盛宣称油价将冲上200美元/桶的蛊惑,同时判断原油跌破62.35美元/桶是绝对的小概率,东航在油价140多美元/桶之时构造该策略堪称完美。但是油价在高位时,买入看涨期权付出的期权费远高于卖出看跌期权付出的期权费,对冲就需要卖出更多的看跌期权,三个期权组合最终形成了油价上涨盈利封顶、下跌却风险无限的盈亏走势。

三、东航亏损原因分析

这一系列合约要2011年才能全部到期,但就在合约签订后不久,油价便从147美元/桶的高位直线回落,一直跌至40多美元/桶的价位,达到了第一个合约执行的触发条件。由套保策略中的价格区间看到,当油价跌破62.35时东航出现亏损,油价下跌一美元就亏损1135万美元。

四、几点反思

1.场外交易难以控制风险

东航并没有从事境外衍生品交易的业务许可证,却通过场外市场进行了大规模的结构性期权交易。场外交易不通过交易,也没有清算所清算,其最大特点在于合约的非标准化.极易导致损失成倍放大。投资银行作为资深金融玩家,固然比初涉衍生品市场的中国企业更具信息优势,东航进入场外市场私下对冲交易,对赌性质明显。特别是在油价下跌之时,东航本应及时对套保头寸减仓。但由于场外市场流动性差,试图通过合约对冲来止损也较为困难。

2.免费的午餐成本昂贵

东航只需要签订买入看涨期权就可以锁定航油成本:油价上涨将带来盈利:油价下跌之时可以选择不行权,至多只是损失期权费。但是,在油价上涨之时买入看涨期权的成本也较高,为此,东航同时卖出一个执行价格较低的看跌期权和卖出执行价格较高的看涨期权。用以弥补买入看涨期权的期权费。这看似“零成本”的套保,在油价跌破看跌期权的执行价时,将面临与价格下跌等比例的损失。只着眼于卖出期权带来的一次性的、有限的利益,东航将自身暴露在承担无限亏损的巨大风险中。

3.披着套保的外衣投机

东航年报中写到“本集团原油期权合约不符合套期会计的运用条件,其公允价值变动直接计入当期损益。”若东航的套期符合运用套期会计方法的条件.其公允价值变动计入所有者权益,待预期销售交易实际发生时,再转出调整销售收入。实际上,在2008年12月31日。东航的期权合约只执行了一部分,表上显示巨额浮亏62亿元实为公允价值变动直接计入当期损益所致。东航巨额的亏损也和投机带来的会计处理有关。

4.期权展期圈套藏风险

套保策略还存在一个潜在风险——期权展期。即对手有决定是否将合约往下延展半年或一年的权利。若国际油价持续走低,那么对手必定选择执行展期的权利,东航的亏损将进一步扩大。东航既然是出于稳定和固化航油成本做套保,其效果评价标准就不应是期货头寸是否盈利,而应是否实现了规避风险的目的。总之,使用套期保值策略进行风险管理须牢记初衷,谨慎而为。

汽油需求的价格弹性为0.5。最近原油价格的上涨 交易量下降了5%。解释市场价格上涨或下跌了多少%?

原油是经济发展过程中的重要能源,原油的价格下降意味着全球性的经济发展衰退.原油价格上涨则说明经济发展良好.那么下面具体给楼主详细讲解:

1、供求关系的影响

供求关系是影响任何一种商品市场定价的根本因素,燃料油也不例外。随着我国经济持续高速的发展,我国对能源的需求也快速增长,到2003年国内燃料油的产量仅能满足国内需求的一半,而进口占到供应总量的半壁江山,进口数量的增减极大地影响着国内燃料油的供应状况,因此权威部门公布的燃料油进出口数据是判断供求状况的一个重要指标。新加坡普式现货价格(MOPS)是新加坡燃料油的基准价格,也是我国进口燃料油的基准价格,所以MOPS及其贴水状况反映了进口燃料油的成本,对我国的燃料油价格影响更为直接。

2、原油价格走势的影响

燃料油是原油的下游产品,原油价格的走势是影响燃料油供需状况的一个重要因素,因此燃料油的价格走势与原油存在着很强的相关性。据对近几年价格走势的研究,纽约商品WTI原油期货和新加坡燃料油现货市场180CST高硫燃料油之间的相关度高达90%以上,WTI指美国西得克萨斯中质原油,其期货合约在纽约商品上市。国际上主要的原油期货品种还有IPE,IPE是指北海布伦特原油,在英国国际石油上市。WTI和IPE的价格趋势是判断燃料油价格走势的二个重要依据。

3、产油国特别是OPEC各成员国的生产政策的影响

自80年代以来,非OPEC国家石油产量约占世界石油产量的三分之二,最近几年有所下降,但其石油剩余可储量是有限的,并且各国的生产政策也不统一,因此其对原油价格的影响无法与OPEC组织相提并论。OPEC组织国家控制着世界上绝大部分石油,为了共同的利益,各成员国之间达到的关于产量和油价的协议,能够得到多数国家的支持,所以该组织在国际石油市场中扮演着不可替代的角色,其生产政策对原油价格具有重大的影响力。

4、国际与国内经济的影响

燃料油是各国经济发展中的重要能源,特别是在电力行业、石化行业、交通运输行业、建材和轻工行业使用范围越来越广泛,燃料油的需求与经济发展密切相关。在分析宏观经济时,有两个指标是很重要的,一是经济增长率,或者说是GDP增长率,另一个是工业生产增长率。在经济增长时,燃料油的需求也会增长,从而带动燃料油价格的上升,在经济滑坡时,燃料油需求的萎缩会促使价格的下跌。因此,要把握和预测好燃料油价格的未来走势,把握宏观经济的演变是相当重要的。

5、地缘政治的影响

在影响油价的因素中,地缘政治是不可忽视的重要因素之一。在地缘政治中,世界主要产油国的国内发生革命或,中东地区爆发战争等,尤其是近期恐怖主义在世界范围的扩散和加剧,都会对油价产生重要的影响。回顾近三十多年来的油价走势不难发现,世界主要产油国或中东地区地缘政治发生的重大变化,都会反映在油价的走势中。

原油价格与汽油价格的关系是什么

原油期货价格就是把燃油税和销售税(增值税)扣除后的汽油价格。汽油价格指的是汽油在加油站的售价。2019年5月27日24时起,中国国内汽油价格每吨均提高50元。

参照近1个月(22个交易日)国际原油期货价格变化,如果价格上下浮动超过4%,国内成品油价格随之上调或下调。一般的,定价由国家发展与改革委员会(发改委)决定,届时媒体将发布汽油柴油零售价的变化。

扩展资料

根据“十个工作日一调整”的原则,新一轮成品油调价窗口将于2018年10月19日24时开启。国家发改委发布通知,根据近期国际市场油价变化情况,按照现行成品油价格形成机制,自2018年10月19日24时起,国内汽、柴油价格(标准品,下同)每吨分别提高165元和160元。

本轮零售价上调兑现之后,国内半数以上城市92#汽油零售价将达到8元以上,这标志着“高油价时代”再次来临。市场重点关注原油需求以及库存情况,加剧了原油下行的压力,对于多头寄予希望的美国与沙特关系紧张,目前事态并未进一步发展,因此短期内原油市场难有实质改善,市场环境依旧谨慎偏空。重新计算后的国内原油变化率或处于负值区间,新一轮成品油零售限价下调概率较大。

百度百科--汽油价格

百度百科--原油价格

人民网--成品油迎来“四连涨” 汽油价格每吨提高165元

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。