茂名油价调整2019_茂名今日油价查询

1.我国有哪些大型油田?

2.最近中国石化怎么了?怎么一路下跌啊?请专家点评这支股票!!谢谢!!

我国有哪些大型油田?

1、大庆油田

位于黑龙江省西部,松嫩平原中部,地处哈尔滨、齐齐哈尔市之间。油田南北长140公里,东西最宽处70公里,总面积5470平方公里。1960年3月党中央批准开展石油会战,1963年形成了600万吨的生产能力,当年生产原油439万吨,对实现中国石油自给起了决定性作用。16年原油产量突破5000万吨,到1996年已连续年产原油5000万吨,稳产21年。1995年年产原油5600万吨,是我国第一大油田。

2、胜利油田

地处山东北部渤海之滨的黄河三角洲地带,主要分布在东营、滨州、德州、济南、潍坊、淄博、聊城、烟台等8个地市的28个县(区)境内,主要工作范围约4.4万平方公里。1995年年产原油3000万吨,是我国第二大油田。

3、长庆油田

勘探区域主要在陕甘宁盆地,勘探总面积约37万平方公里。油气勘探开发建设始于10年,先后找到油气田22个,其中油田19个,累计探明油气地质储量54188.8万吨(含天然气探明储量2330.08亿立方米,按当量折合原油储量在内),1995年年产原油220万吨,天然气1亿立方米,从2003年到2007年12月,长庆油田只用了短短四年时间就实现了从1000万吨到2000万吨的大跨越,成为名副其实的中国第三大油田。

4、辽河油田

油田主要分布在辽河中下游平原以及内蒙古东部和辽东湾滩海地区。已开发建设26个油田,建成兴隆台、曙光、欢喜岭、锦州、高升、沈阳、茨榆坨、冷家、科尔沁等9个主要生产基地,地跨辽宁省和内蒙古自治区的13市(地)32县(旗),总面积近10万平方公里。1995年原油产量1552万吨,产量居全国第三位,近年来,随着长庆油田产量的突飞猛进,辽河油田产量暂居国内第四。

5、克拉玛依油田

地处新疆克拉玛依市。40年来在准噶尔盆地和塔里木盆地找到了19个油气田,以克拉玛依为主,开发了15个油气田,建成792万吨原油配套生产能力(稀油603.1万吨,稠油188.9万吨),3.93亿立方米天然气生产能力。从1990年起,陆上原油产量居全国第4位。1995年年产原油790万吨。

6、四川油田

地处四川盆地,已有60年的历史,发现气田85个,油田12个,含油气构造55个。在盆地内建成南部、西南部、西北部、东部4个气区。目前生产天然气产量占全国总产量的42.2%,是我国第一大气田,1995年年产天然气71.8亿立方米,年产原油17万吨。

7、华北油田

位于河北省中部冀中平原的任丘市,包括京、冀、晋、蒙区域内油气生产区。15年,冀中平原上的一口探井任4井喷出日产千吨高产工业油流,发现了我国最大的碳酸盐岩潜山大油田任丘油田。18年,原油产量达到1723万吨 ,为当年全国原油产量突破1亿吨做出了重要贡献。直到1986年,保持年产原油1千万吨达10年之久。1995年年产原油466万吨,天然气3.13亿立方米。

8、大港油田

位于天津市大港区,其勘探地域辽阔,包括大港探区及新疆尤尔都斯盆地,总勘探面积34629平方公里,其中大港探区18629平方公里。现已在大港探区建成投产15个油气田24个开发区,形成年产原油430万吨和天然气3.8亿立方米生产能力。

9、中原油田

地处河南省濮阳地区,于15年发现,经过20年的勘探开发建设,已累计探明石油地质储量4.55亿吨,探明天然气地质储量395.7亿立方米,累计生产原油7723万吨 、天然气133.8亿立方米。现已是我国东部地区重要的石油天然气生产基地之一,1995年年产原油410万吨,天然气11亿立方米。

10、吉林油田

地处吉林省扶余地区,油气勘探开发在吉林省境内的两大盆地展开,先后发现并探明了18个油田,其中扶余、新民两个油田是储量超亿吨的大型油田,油田生产已达到年产原油350万吨以上,原油加工能力70万吨特大型企业的生产规模。

油田指原油生产的特定区域。有时为特定地域地下集聚 的油层的总称。广义上把几个油区合在一起称为油田。例如大庆油田,英国的 北海油田,苏联的秋明油田等。油田是地下天然存在的碳化氢,地表条件下 则呈液体。与之相反,在地表条件下仍为气体,则为天然气。天然气生产的 特定区域为天然气田。石油可储量大小决定开价值。要求精确地计算含 油面积大小,油层数目和厚度以及单位面积石油储量等。

一般可储量在5 亿吨以上的为特大油田,7000万吨到1亿吨以上的为大型油田,7000万吨以 下有为中小油田。要计算可能设的油井以及年产量,有的油田储量大,但产 量不一定高,这主要受油田的驱动能力影响。从储量到产量经过精心计算, 确有开经济价值的,才能正式开。

最近中国石化怎么了?怎么一路下跌啊?请专家点评这支股票!!谢谢!!

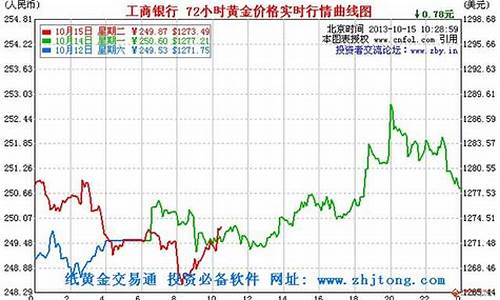

中国石化05年实现收入7991亿元,净利润396亿元,同别增长35%和22.6%,每股收益0.456元(香港会计准则0.472元),符合预期。但扣除非经常性损益后的净利润反而同比下降2.8%,主要是炼油业务受制于政策亏损较大。成品油定价机制改革对公司业绩的影响长期可以谨慎乐观,但短期甚难体现。作为A股市场旗帜性企业,公司股改日益迫近,可能支付的对价构成安全边际,维持推荐评级。

勘探开发一枝独秀。受益于原油价格高涨,2005年勘探开发业务实现经营收益469亿元,同比大增213亿元。原油产量基本稳定,平均实现销售价格2,665元/吨(约45.9美元/桶),同比增长36.2%;天然气产量提高14%,平均实现销售价格673元/千立方米,同比提高9.3%。上游经营收益占全部经营收益的比例达到70%。

炼油亏损大,营销和分销业务量增利减。2005年中国石化汽柴煤油产量增4.58%,但受制于成品油调价不到位,炼油事业部亏损较大,计入94亿元的补贴后仍有35亿元的经营亏损,较04年经营收益减少94亿元。炼油毛利1.32美元/桶,较2004年的3.86美元/桶下降2.54美元/桶,或65.8%。营销和分销业务量同比增10.5%,达到1.05亿吨,批发比例下降而零售比例提高,垄断优势显现。但全年经营收益下降43亿元,至104亿元,可视作系统内不同部门之间的补贴和转移。

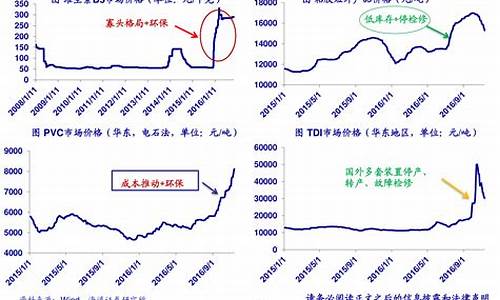

化工业务规模继续扩张,但景气度下降。05年乙烯、合成树脂、合成橡胶、合成纤维的产量分别同比增长30.6%、22.3%、11.6%、11.7%,但石油价格暴涨对下游需求的抑制作用开始显现,多数石化产品毛利空间受到挤压,全年化工经营收益同比减少44亿元,四季度单季已经出现小幅亏损,毛利率从一季度的19%降到四季度的7%,景气度下降的特征比较明显。

股改迫近,维持推荐评级。长期估值受矿产税制、成本项目变化、上游发现、汇率、行业竞争格局演变影响远大于短期的炼油毛利变动。公司06年受益于成品油定价机制改革的程度较为有限。原油价格上升的收益增长与化工毛利的下降构成对冲,06、07年EPS0.47、0.50元,以10倍市盈率计,价格中枢5元附近,考虑对价预期,维持推荐-A评级。

一、上游业务地位突出

2005年中国石化勘探开发业务实现经营收益468亿,占全部经营收益的70%,地位较2004年更加突出。成品油价格管制使中国石化更像一只原油股。

二、炼油补贴后仍亏损35亿

中国石化2005年汽柴煤油产量同比增4.58%,但受制于成品油调价不到位,炼油事业部计入94亿元的补贴后仍有35亿元的经营亏损,较04年经营收益减少94亿元。炼油毛利1.32美元/桶,较2004年的3.86美元/桶下降2.54美元/桶,或65.8%。

三、营销板块通过内部价格调整补贴炼油导致部门收益下降,化工景气逐季下滑

营销和分销业务量同比增10.5%,达到1.05亿吨,批发比例下降而零售比例提高,垄断优势显现。但全年经营收益下降43亿元,至104亿元,可视作系统内不同部门之间的补贴和转移。

化工业务规模继续扩张,但景气度下降。05年乙烯、合成树脂、合成橡胶、合成纤维的产量分别同比增长30.6%、22.3%、11.6%、11.7%,但石油价格暴涨对下游需求的抑制作用开始显现,多数石化产品毛利空间受到挤压,全年化工经营收益同比减少44亿元,四季度单季已经出现小幅亏损,毛利率从一季度的19%降到四季度的7%,景气度下降趋势已成。

四、发现特大型整装海相天然气田

中国石化在川东北地区发现了迄今为止国内规模最大、丰度最高的特大型整装海相气田——普光气田,探明储量2,510.71亿立方米,技术可储量1,883.04亿立方米,具备商业开发条件。规划到二零零八年实现商业气量40亿立方米/年以上,二零一零年实现商业气量80亿立方米/年,并配套建设川东北至山东济南的天然气管线。该气田的发现扩大了中国石化的天然气勘探领域,为未来增储上产创造了条件。

五、增加资本支出

2005年公司资本支出587亿元,其中勘探及开板块230.95亿元,炼油板块141.27亿元,甬沪宁进口原油管道已全面建成投用;营销及分销板块109.54亿元,西南成品油管道全线建成投用,通过新建、收购和改造加油站、油库进一步完善成品油销售网络,全年净增自营加油站786座,巩固了市场主导地位;化工板块资本支出93.86亿元,分别用于茂名乙烯扩建、上海石化和扬子石化的PTA改造、化肥原料煤代油改造;总部及其他资本支出人民币11.64亿元用于信息系统建设。另外,上海赛科和扬巴乙烯两大合资项目顺利投入商业运营,计入资本支出26.02亿元。

2006年资本支出人民币700亿元。其中:勘探及开板块298亿元,炼油板块146亿元,化工板块125亿元,营销及分销板块110亿元,总部及其它21亿元。

六、成品油定价机制改革启动

公司盈利受益于新机制的远景可以谨慎乐观,但短期存在相当不确定性。05年炼油业务亏损130亿元,与我们估计的120~150亿元相符,如果原油价格变动不大,3月26日的成品油价调整大致可令中石化的炼油业务盈亏平衡。但05年的WTI均价为56美元/桶,06年一季度已经较05年平均数上涨了12.9%,达到63.64美元/桶,米纳斯现货价较05年均价上涨的幅度更大,为22.9%,达到63.28美元/桶。按照油品定价机制配套改革方案的设计,这样的原油价格水平下中石化的炼油业务应处于盈亏平衡状态,如果原油价格不从目前位置回落,成品油出厂价未来仍需继续上调。

七、注意长期因素

目前市场对新成品油定价机制提升炼油利润从而带来炼油、炼化尤其是一体化公司估值上升的关注度高,而对一些从更根本、更长远角度影响公司估值的因素注意不足。实际上,炼油业务作为整个石油产业链的中间环节,其地位和重要性不仅低于上游的勘探开发,甚至也低于下游的渠道价值,05年三季度罕见的全球炼油高毛利不是一种可持续的常态。和加工制造环节所能提供的有限附加价值相比,矿产税制的显著调整、汇率的明显变动以及未来石化市场竞争格局的演化,更有可能从长远影响公司的估值,这些因素基本为负面。只有勘探开发的重现,才是能够从根本上显著提升公司价值的。

八、股改对价提供中短期安全边际

06年原油价格上升的收益扣除特别受益金后与化工毛利的下降构成对冲,预计06、07年EPS0.47、0.50元,以10倍市盈率计,价格中枢5元附近。作为旗帜性公司,股改日渐迫近,可能支付的对价提供了投资的安全边际,维持推荐-A评级。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。